はい、どうも中小企業診断士のたかぴーです!

今回はディスカウントキャッシュフロー法による企業価値計算をテーマに解説していこうと思います。

この論点ではキャッシュフロー計算や現在価値の計算方法、そしてWACCについても触れていきます。

特に運転資金の考え方が難しいので、参考にしてもらえたら幸いです。

今まで解説してきた各種論点の総まとめのような内容となっていますので、ぜひ最後までご覧ください。

▼YouTube動画でも解説中!

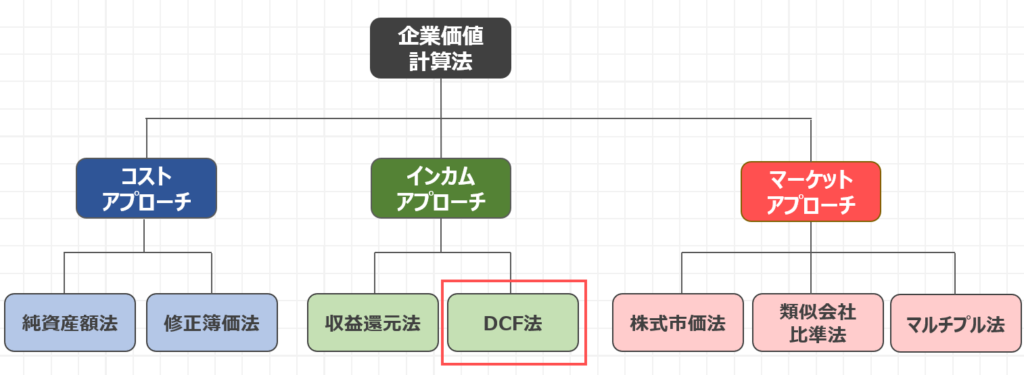

企業価値計算の体系図

まずは企業価値計算方法の体系図についてです。

企業価値計算には様々な方法があります。

大きく分けるとコストアプローチ、インカムアプローチ、マーケットアプローチの3つがありまして、さらに細かく細分化されています。

今回を学習するのは、インカムアプローチの中のDCF法ですね。

DFC法は将来られる利益を現在価値に割り戻して、企業価値を計算する方法となっています。

具体的な内容を見ていきましょう。

DFC法による企業価値計算

DCF法による企業価値計算では、フリーキャッシュフローの現在価値が企業価値だと考えます。

新しい用語として、フリーキャッシュフローが出てきましたね。

フリーキャッシュフローとは、企業が自由に使用できる資金のことを言います。

この資金を、企業の資金調達元である株主への配当や、債権者への返済に利用することになります。

キャッシュフローとありますので、この資金はあくまで現金であることにご注意ください。

FCFの具体的な計算式は、営業キャッシュフロー – 投資キャッシュフローで表されます。

事業活動で得られた営業キャッシュフローから、設備投資に回した投資キャッシュフローを差し引いた金額となるわけですね。

この毎年生まれるFCFの現在価値が、その会社の企業価値であると考えます。

ちなみにFCFは一般的に、税引き後営業利益+減価償却費 – 運転資金増加額 – 投資額で表されます。

このうち投資額は投資キャッシュフローを表していますね。

営業キャッシュフローは、税引き後営業利益をベースに計算したものとなります。

減価償却費は、実際に現金として出て行った費用ではないため、この金額を足し合わせて現金を計算します。

一方、運転資金増加額は、売上債権+棚卸資産ー仕入債務の増加分で計算されます。

この辺りがよく分からないと思うので、もう少し丁寧に解説したいと思います。

運転資金の増加が現金に与える影響

先ほど運転資金は売上債権+棚卸資産ー仕入債務だと説明しました。

この運転資金が増加すれば現金は減少するという関係にあるわけですが、この理由ついて考えていきたいと思います。

これは私なりの解釈ですが、売上債権と、棚卸資産ー仕入れ債務に分けて考えた方が理解しやすいかと思います。

運転資金 = 売上債権 + 棚卸資産 – 仕入債務

まずは売上債権を見ていきましょう。

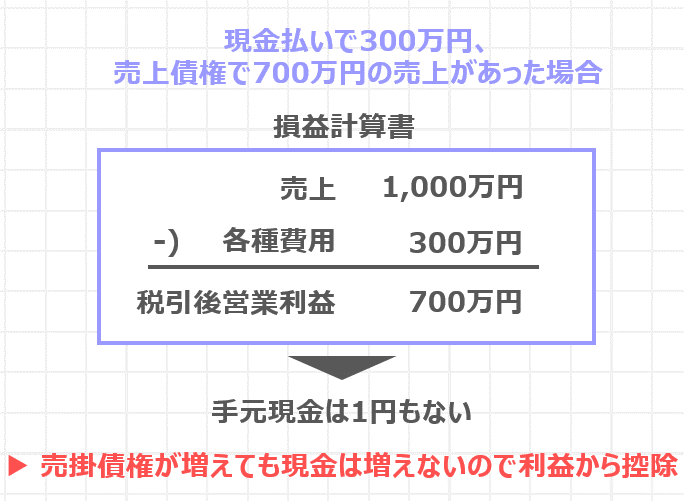

ここでは現金払いで300万円、売上債権で700万円の売上がある場合を考えてみます。

ちなみに、売上債権は売掛金などの後で支払いを受ける権利ですので、実際には現金はもらえていません。

このときの損益計算書は上の画像の通りとなります。

手元現金は1円もないということがわかりますね。

売上債権がいかに増えても現金が増えるわけではないので、この分は利益から差し引きます。

現金として出て行くわけではない減価償却費を営業利益に足し合わせたように、売上債権の増加分は差し引く必要があるわけですね。

続いて、棚卸資産ー仕入債務の関係について見ていきましょう。

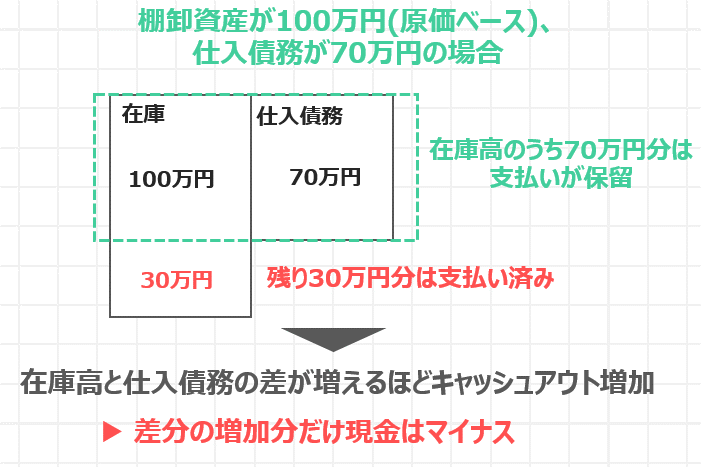

ここでは棚卸資産は100万円、仕入債務が70万円の場合を考えてみます。

ちなみに、棚卸資産は簡単に言えば在庫のことで、仕入債務は買掛金などの後で支払いをする義務ですので、実際に現金は出ていません。

こちらは簡単なボックスで考えてみましょう。

在庫高が100万円、仕入債務が70万円あるケースですね。

このうち緑の点線で囲った部分は在庫高100万円のうち、70万円分は仕入債務として支払いが保留されているとみなすことができます。

つまり、在庫高70万円分は現金としては出て行ってないこととなりますね。

一方で、在庫高から仕入債務を差し引いた30万円分は、既に現金として支払いが済んでいると考えることができます。

つまり、在庫と仕入債務の差分が増えるほど現金として出て行くお金は増えていくと言えますね。

ですので、差額の増加分だけ現金はマイナスとなりますので、キャッシュフロー計算では営業利益から差し引く必要があります。

以上から、運転資金が増加すれば、キャッシュフローとしてはマイナスであると考えることができるため、この部分を営業利益から差し引くというのがイメージできたかと思います。

続いてFCFの現在価値が企業価値であると説明しましたが、この具体的な計算式を見ていきましょう。

FCFの現在価値は?

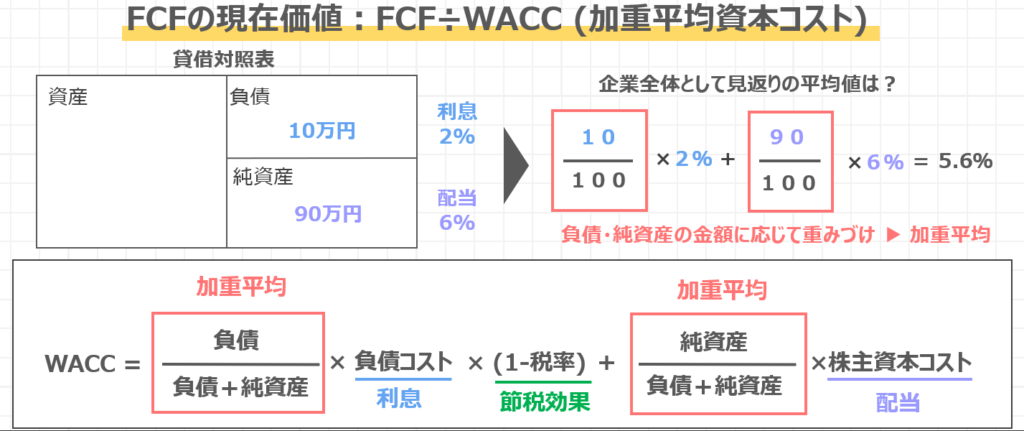

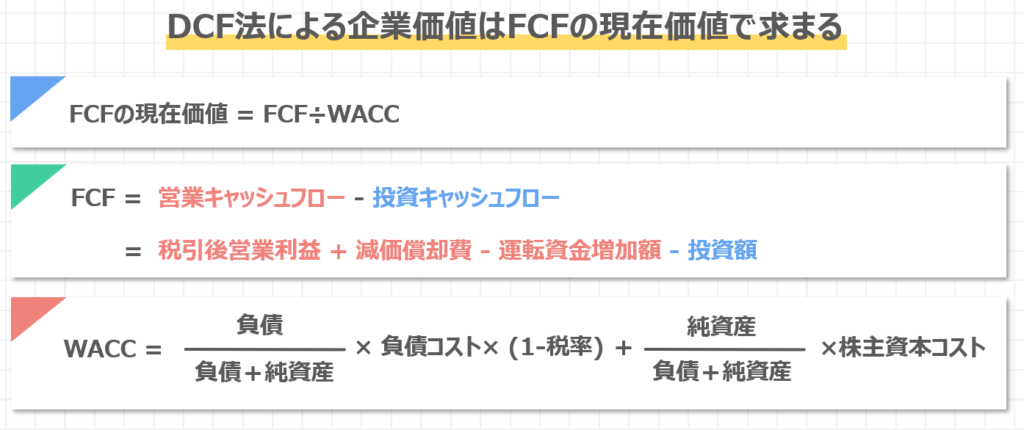

FCFの現在価値は、FCF÷WACC(加重平均資本コスト)で表されます。

WACCは過去記事で解説しましたが、簡単に振り返っておきましょう。

WACCは企業全体の資金調達に伴うコストを表しています。

例えば、負債が10万円、純資産が90万円である貸借対照表で考えてみましょう。

この時、利息が2万円、配当が6万円だったとします。

企業は資金調達の見返りとして、利息や配当金を支払っているわけですが、これらの見返りの平均値はいくらになると考えられるでしょうか?

利息2%+配当6%÷2で4%と考えることもできますが、これはちょっと大雑把すぎますよね。

なぜなら、この企業の抱えている資産のうち90%が純資産ですので、この資本構成も考慮に入れる必要があります。

ここで出てくるのが加重平均という考え方ですね。

加重平均を使って、資金調達コストを求めてみると、$\frac{10}{100}$×2%+$\frac{90}{100}$×6%と表すことができて、これを計算すると5.6%となります。

上の画像の赤色で囲った部分が、負債と純資産の金額に応じて重み付けをした平均値を計算するための計算式となります。

このような計算をすることを、加重平均と言います。

以上の内容を計算式で表してみると、以下の通りとなります。

WACC=$\frac{負債}{負債+純資産}$×負債コスト×(1-税率)+$\frac{純資産}{負債+純資産}$×株主資本コスト

ここで一点、注意しなければいけないのが、負債コストに関しては(1ー税率)をかける必要があります。

この(1ー税率)は節税効果を表しているのでしたね。

利息は税金が計算される前に支払われるコストのため、節税効果を加味する必要があるのです。

WACCの計算式は一見複雑そうに見えますが、このように分解して考えると、そこまで難しいことをやっているわけではありません。

WACCについてしっかりと理解したいという方は、解説記事がありますので、ご確認ください。

それではWACCについて復習できたところで、FCFの現在価値が、FCF÷WACCで表されることを確認していきましょう。

FCFの現在価値の計算過程

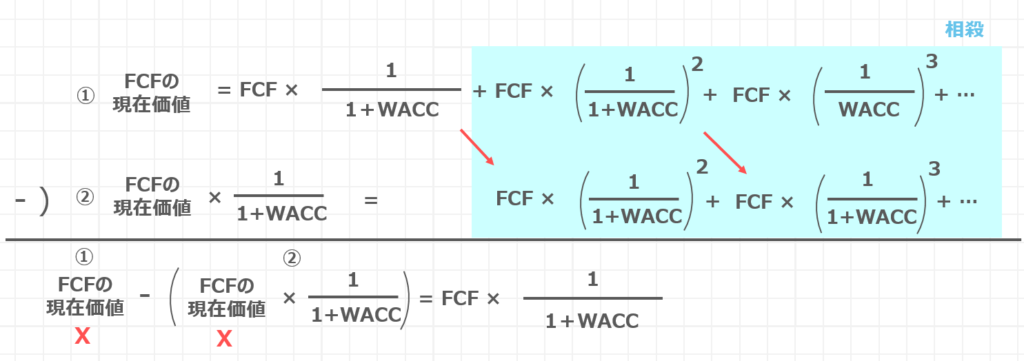

現在価値計算の計算式に当てはめると、FCFの現在価値は、以下のように表されます。

現在価値=FCF×$\frac{1}{1+WACC}$+FCF×$\frac{1}{1+WACC}$2+FCF×$\frac{1}{1+WACC}$3+…

FCFは毎年一定額が永続すると考えますので、

・1年後のFCFの現在価値はFCF×$\frac{1}{1+WACC}$、

・2年後のFCFの現在価値はFCF×$\frac{1}{1+WACC}$2…と表されて、

これらを延々と繰り返して行くわけですね。

これを計算するのは大変ですので、数学的な処理を加えます。

①の計算式に$\frac{1}{1+WACC}$を掛け合わせてみましょう。

そうすると左辺は、FCFの現在価値×$\frac{1}{1+WACC}$となり、

右辺はFCF×$\frac{1}{1+WACC}$2 + FCF×$\frac{1}{1+WACC}$3…と表されます。

両辺に$\frac{1}{1+WACC}$をかけていますので、右辺は①の計算式から項目が一つずつずれていくようなイメージですね。

ですので、上の①の式から下の②を差し引くことで、青色で囲った部分が相殺できそうです。

実際に差し引いてみると、左辺はFCFの現在価値 – FCFの現在価値×$\frac{1}{1+WACC}$と表すことができて、右辺は①の式の第一項である、FCF×$\frac{1}{1+WACC}$が残りますね。

このあたりの計算過程は、以前解説したMM理論における節税効果の現在現在価値の計算過程と全く一緒であることが分かるかと思います。

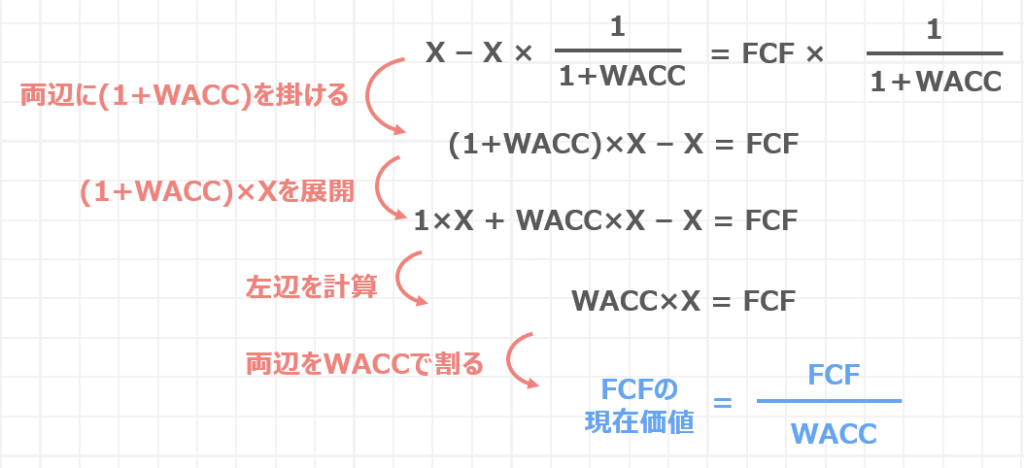

ここでFCFの現在価値をXとおいて、続きの計算をしてみましょう。

計算過程は以下の通りとなります。特に覚える必要はありませんので、肩の力を抜いてご覧ください。

以上のような計算過程を経て、FCFの現在価値はFCF÷WACCで表されるわけですね。

計算過程は全く覚える必要がありませんので、結論であるこの数式だけ、頭に入れていただければと思います。

過去問を解いてみよう (令和3年度 第22問 設問1)

それではここまでの内容を、過去問を解いて復習してみましょう。

企業価値評価に関する以下の文章を読んで、下記の設問に答えよ。

中小企業診断士試験 財務会計 令和3年度 第22問 設問1

企業価値評価の代表的な方法には、将来のフリー・キャッシュフローを A で割り引いた現在価値(事業価値)をベースに企業価値を算出する方法である B 法や、会計利益を割り引いた現在価値をベースとして算出する収益還元法がある。

文中のAとBに入る語句および略語の組み合わせとして、最も適切なものはどれか。

ア A:加重平均資本コスト B:DCF

イ A:加重平均資本コスト B:IRR

ウ A:自己資本コスト B:DCF

エ A:自己資本コスト B:IRR

FCFを用いた企業価値計算について聞いている問題ですね。

今回解説したそのままの内容ですので、問題としては非常に簡単かと思います。

FCFを用いた企業価値評価の代表例では、FCFを加重平均資本コスト(WACC)で割り引いた現在価値を企業価値とするのでした。

このような企業価値評価方法は、DCF法と呼ばれるのでしたね。

空欄Aには加重平均資本コスト、空欄BにはDCFが入りますので、選択肢アが正解だとわかりますね。

FCFを用いた企業価値計算は、理解するのが難しい代わりに、過去問では比較的簡単な問題が出題される傾向にあります。

ですが、今後は設問1でFCFを求めて、設問2でWACCを計算させ、設問3で企業価値を求めさせるような問題が出ないとは限りませんので、念のためご自身で計算できる状態にしておきましょう。

まとめ

それでは最後にまとめです。

DCF法による企業価値は、FCFの現在価値で求めるという内容を解説しました。

FCFの現在価値の具体的な計算式は、FCF÷WACCで求められるのでしたね。

このうちFCFは営業キャッシュフローから投資キャッシュフローを差し引いたものとなっています。

市販のテキストでは、投資キャッシュフローは基本的にマイナスの値を取るため、営業キャッシュフロー+投資キャッシュフローと表現されていますが、理解のしやすさ優先で、この動画では営業キャッシュフロー – 投資キャッシュフローと表現していますのでご了承ください。

計算する際に営業キャッシュフローから投資額を控除するということを間違えなければ、問題ありません。

この計算式を分解してみると、税引後営業利益 + 減価償却費 – 運転資金の増加額 – 投資額で表されるのでしたね。

運転資金の考え方が少し難しいので、この記事でよく復習いただければと思います。

また、WACCの計算式は、このように表されるのですね。

加重平均という考え方と、負債コストには節税効果を加味する必要があるという点がポイントなのでした。

FCFとWACCを計算させる問題は出題実績がありますので、ご自身でしっかりと計算できるようにしておいてくださいね。

それでは今回の解説記事はここまでとしたいと思います。

ここまでご覧いただき、ありがとうございました。

それではまた次回の解説記事でお会いしましょう。勉強頑張ってください!応援しています。さようなら!!