はい、どうも中小企業診断士のたかぴーです!

今回はMM理論について解説していきたいと思います。

モジリアーニとミラーの2人が提唱した理論なので、2人の頭文字を取ってMM理論と言われていますね。

この論点は1次試験で何度も出題されていますし、2次試験でも出題実績がありますので、非常な重要な内容となっています。

今回は中小企業診断士試験で必要な範囲に絞って、できるだけ前提知識なしでも理解できるように丁寧に解説していきたいと思いますので、よろしくお願いします。

↓YouTube動画でも解説中!

企業価値とは?

今回解説するMM理論では、企業価値について考えます。

企業価値には様々な考え方がありますが、ここでは負債と純資産の時価総額だと考えます。

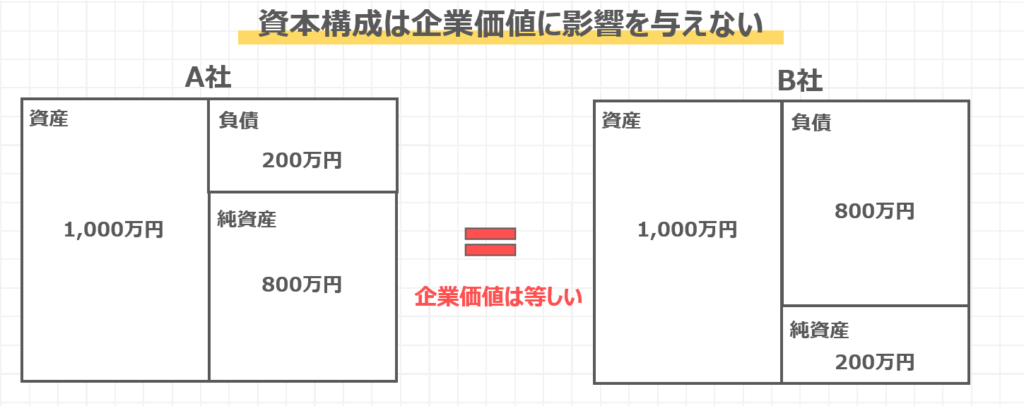

貸借対照表を描いてみると、左側が資産、右側が負債と純資産に分かれていて、この負債と純資産額の合計が企業価値であると考えるわけですね。

MM理論では、この負債と純資産の比率によって企業価値が変わるかどうかを考えていきます。

直感的には借金である負債が多いほど、経営体質は悪くなるので、企業価値が下がるとような気がします。

MM理論ではどのように結論付けているか、一緒に見ていきましょう。

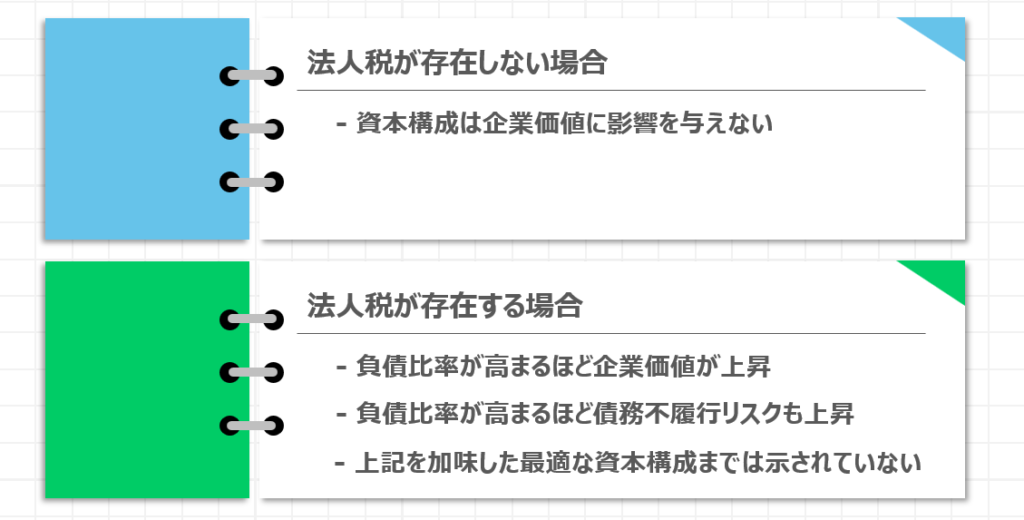

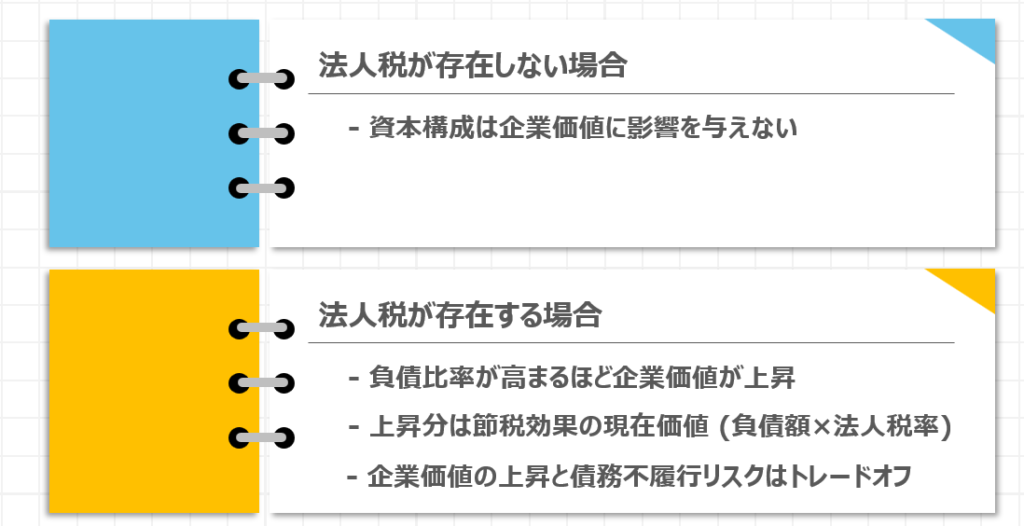

MM理論の命題:法人税が存在しない場合

それではMM理論の命題を確認しましょう。

MM理論では法人税が存在しない場合、資本構成は企業価値に影響を与えないとしています。

例えば次のA社とB社について考えてみます。

この2社は時価総額は同じ1000万円ですが、A社の負債は200万円、B社は800万円と負債比率が異なることがわかります。

法人税が存在しない世界でにおいては、この2社の企業価値は等しいとを考えるのがMM理論の主張となっています。

どうしてこのように考えられるかについては、様々な仮定を置いて複雑な考え方をしますので、診断士試験の大手予備校の授業でも解説されない内容となっています。

(この記事でも解説は割愛します)

試験対策上は、この結論だけ押さえてもらえれば全く問題ありませんので、ご安心ください。

MM理論の命題:法人税が存在する場合

先ほどは法人税が存在しない場合を考えましたが、現実には法人税がありますよね。

法人税が存在する場合、負債比率が高まるほど節税効果の現在価値分だけ企業価値は上昇するとされています。

こちらは文章だけだと分かりにくいので、数字を用いながら確認していこうと思います。

ポイントは節税効果と現在価値ですね。

節税効果とは?

まずは節税効果とは何かを説明しようと思います。

まず負債額が1,000万円、利子率が2%で、支払利息が20万円であるケースを考えてみましょう。

以下の損益計算書を使って負債がある場合とない場合を考えていきたいと思います。

| 負債なし | 負債あり | |

| 営業利益 | 100 | 100 |

| 支払利息(営業外費用) | 0 | 20 |

| 税引き前当期純利益 | 100 | 80 |

| 法人税等 (税率40%) | 40 | 32 |

| 当期純利益 | 60 | 48 |

ここで注目してほしいのが、法人税の金額です。

負債によって法人税が8万円少なくなっていることがわかるかと思います。

このように法人税が少なくて済むことを節税効果というわけですね。

ちなみに、この節税効果を計算式で表すと、以下のように求めることができます。

負債額 × 利子率 × 法人税率

= 支払い利息 × 法人税率

これを計算して節税効果は8万円と計算できるわけですね。

以上で、節税効果については理解いただけたかと思います。

MM理論では節税効果の現在価値分だけ企業価値が上昇するとありますので、今度は現在価値の考え方についても確認していきましょう。

現在価値とは?

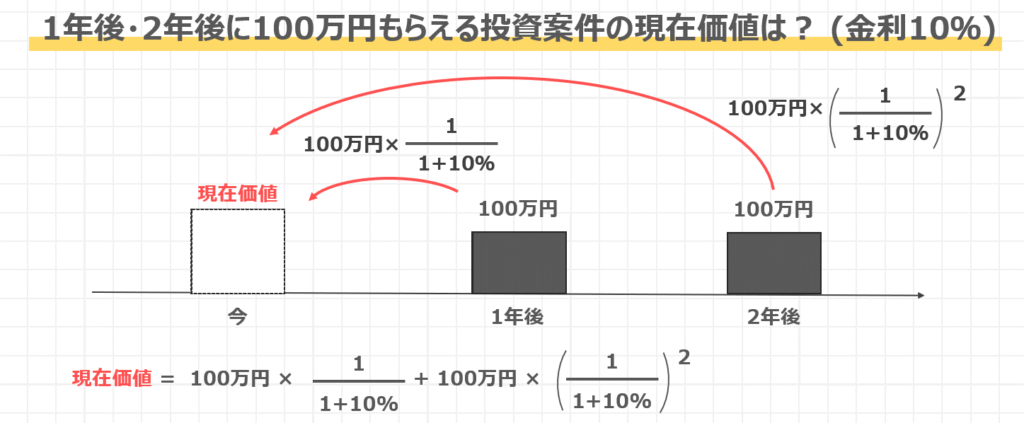

現在価値とは、将来もらえるお金を現時点の価値に計算し直した金額のことを言います。

例えば、1年後・2年後に100万円がもらえる投資案件についての現在価値を求めてみましょう。金利は10%とします。

まず1年後に100万円もらえるケースについて考えてみると、この100万円という金額を現時点の価値に計算し直すには、100万円×$\frac{1}{1+金利10%}$で求められます。

2年後にもらえる100万円については、100万円×$\frac{1}{1+金利10%}^{2}$で現在価値にすることができます。

ですので、この投資案件の現在価値は、

100万円×$\frac{1}{1+金利10%}$+100万円×$\frac{1}{1+金利10%}^{2}$

で求められます。

ちなみに、この100万円が3年後、4年後ともらえる年数が増えるほど足し合わせる数が増えていき、最終的には100万円×$\frac{1}{1+金利10%}^{n}$とおくことができます。

節税効果の現在価値は?

それでは、ここまでの内容を踏まえて、節税効果の現在価値について考えていきたいと思います。

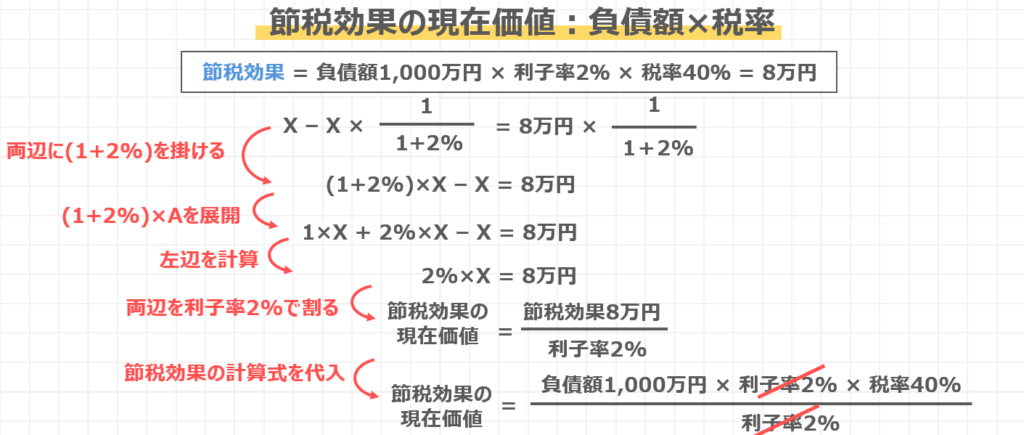

節税効果の現在価値は、負債額×税率 と求めることができます。

負債額 × 法人税率

どうしてこのように求めることができるのか、先ほど求めた節税効果8万円を用いながら確認していきたいと思います。

ちなみに節税効果の8万円は、今後永続的にもらえるものとします。

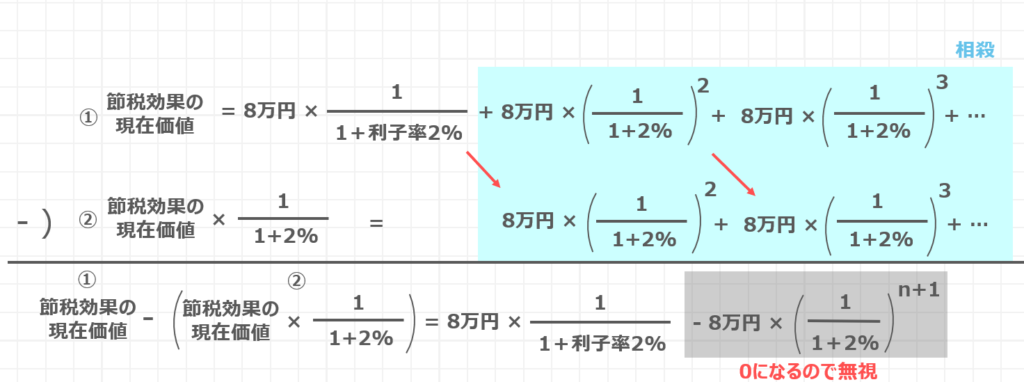

先ほど説明した現在価値の求め方で考えますと、

節税効果の現在価値 = 8万円×$\frac{1}{1+利子率2%}$+8万円×$\frac{1}{1+利子率10%}^{2}$…

と表すことができますね。

節税効果は永続しますので、n回足し合わせる必要があるわけですが、これをまともに計算しようとするとかなり大変です。

この計算を楽にするために、数学的な処理を加えてみます。

この式の両辺に$\frac{1}{1+利子率2%}$を掛け合わせてみましょう。

まず左辺については、

節税効果の現在価値×$\frac{1}{1+利子率2%}$となりますね。

右辺も同じ値をかけますので、

8万円×$\frac{1}{1+2%}^{2}$+8万円×$\frac{1}{1+2%}^{3}$と置くことができます。

ここで気づくのが、分数を掛けることで項目が1つずつズレているという点ですね。

上の式から下の式を差し引くと、下画像の青色で囲った部分を相殺することできそうです。

実際に、①の式から②の式を差し引いてみると、

節税効果の現在価値ー節税効果の現在価値×$\frac{1}{1+利子率2%}$ = 8万円×$\frac{1}{1+利子率2%}$

となりました。

数学に詳しい方向けに少し細かい話をすると、-8万円×$\frac{1}{1+2%}^{n+1}$というのも残るのですが、節税効果は永続するという前提を置いてますので、n+1の値は無限大です。

結果として、分数の値は0となりますので、無視して大丈夫です。

ここまでわかれば、節税効果の現在価値を計算できそうですね。

それでは先ほどの計算式から、節税効果の現在価値を求めてみようと思います。

計算過程を覚える必要は一切ありませんので、肩の力を抜いてご覧下さい。

節税効果の現在価値をXと置き、Xについて解いてみると、以下のようになります。

結局、節税効果の現在価値は、負債額×税率で表すことができました。

というわけで、ここまで割と複雑な計算をしてきましたが、結論は節税効果の現在価値は負債額×税率で求められることだけ覚えていただければ十分です。

理解できなけば覚えられるものも覚えられない方もいるかと思い、解説してみました。

MM理論の注意点

最後に、MM理論の注意点について確認しておきましょう。

MM理論では法人税が存在しない場合、資本構成は企業価値に影響を与えないのでした。

そして法人税が存在する場合、負債比率が高まるほど企業価値が上昇するのでしたね。

ここで注意点なのですが、負担比率が高まるほど、借金が返せなくなる債務不履行リスクも高まっていくこととなります。

MM理論では、企業価値の上昇と債務不履行リスクの上昇の2つを加味した最適な資本構成までは示されていません。

本試験でもこの点は問われることがありますので、頭に入れていただければと思います。

過去問を解いてみよう (平成27年度 第13問 改題

それではここまでの内容を、過去問を解いて復習してみましょう。

MM理論に基づく最適資本構成に関する以下の記述について、下記の設問に答えよ。

中小企業診断士試験 財務・会計 平成27年度 第13問 改題

MM理論の主張によると、完全な資本市場の下では、企業の資本構成は企業価値に影響を与えない。しかし、現実の資本市場は完全な資本市場ではない。そこで、完全な資本市場の条件のうち、法人税が存在しないという仮定を緩め、法人税の存在を許容すると、負債の増加は (A) を通じて企業価値を (B) ことになる。この条件下では、負債比率が (C) の場合において企業価値が最大となる。

一方で、負債比率が高まると、(D) も高まることから、債権者も株主も (E) リターンを求めるようになる。結果として、(A) と (D) の (F) を考慮して最適な資本構成を検討する必要がある。

記述中のA~Fに当てはまる語句として最も適切なものはどれか。

A:支払利息の増加による株主価値の低下 or 節税効果

B:高める or 低める

C:100% or 0%

D:債務不履行リスク or 財務レバレッジ

E:より高い or より低い

F:トレードオフ or 相乗効果

MM理論の知識を問う単純な穴埋め問題ですね。

MM理論では法人税の存在を許容すると、負債の増加は節税効果を通じて企業価値を高めるのでした。

空欄Aには「節税効果」、空欄Bには「高める」が入ります。

この条件下では負債比率が100%の場合において企業価値が最大となります。

空欄Cには「100%」が入ります。

一方で、負債比率が高まると債務不履行リスクも高まることから、債権者も株主もより高いリターンを求めるようになります。結果として、節税効果と債務不履行リスクのトレードオフを考慮して、最適な資本構成を検討する必要があります。

空欄Dには「債務不履行リスク」、空欄Eには「より高い」、空欄Fは「トレードオフ」が入ります。

ここまで解説してきた内容の総まとめのような問題となっていますので、繰り返し解いて知識面を完璧にしておきましょう。

まとめ

それでは最後にまとめです。

MM理論では法人税が存在しない場合、資本構成は企業価値に影響を与えないのでした。

一方で、法人税が存在する場合、負債比率が高まるほど企業価値が上昇します。

この上昇する分の企業価値は、節税効果の現在価値と等しくなります。

具体的には負債×法人税率で計算できるのでしたね。

最後に、企業価値の上昇と債務不履行リスクはトレードオフの関係となりますので、やみくもに負債額を増やせば良いわけではない点には注意しましょう。

説明の途中で複雑な計算式をお見せしましたが、MM理論は、このまとめに記載されてある内容だけ頭に入れていただければ、試験対策は充分かと思います。

一度考え方さえ理解してしまえば、覚えることは少ない論点なので、繰り返し記事を読み返して、しっかりとマスターいただければと思います。

というわけで、今回はMM理論について解説してみました。

MM理論では負債が増加するほど企業価値が増加するという直感に反する結論が導かれている点が面白いですね。

普通に暮らしていると借金なんて無い方が良い良いように思えますが、財務会計の世界では必ずしもそうではないということが、お分かりいただけたかと思います。

このような発見があるのが業診断士の勉強の面白いところかもしれませんね。

それでは、また次回の記事でお会いしましょう。

勉強頑張ってください!応援しています!!