はい、どうも中小企業診断士のたかぴーです!

今回はオプション取引について解説していこうと思います。

オプション取引は株価変動・為替変動リスクに対応するため、オプションプレミアム(手数料)を支払い、前もって決めた価格で株式や通貨を売買できる権利を得る取引です。

買う権利を得る取引をコールオプション、売る権利を得る取引をプットオプションと呼びます。

本記事ではコールオプション・プットオプションの買い手側のグラフがどのようにして作られているかを重点的に解説しています。

独学の方にとっては難しい論点ですので、今回は基本的な部分に絞って解説していこうと思います。一緒に勉強して、理解を深めていきましょう。

↓YouTube動画でも解説中!

オプション取引とは?

オプション取引とは株価変動や為替変動リスクに対応するために、オプションプレミアムと呼ばれる手数料を支払うことによって、前もって決められた価格で株式や通貨を売買できる権利を得る取引のことを言います。

事前に決めた価格で株やドルを売ったり買ったりできるチケットを買うような取引だと思っていただければと思います。

この取引のメリットについて考えてみましょう。

例えば横軸に時間を、縦軸に株価を取ったグラフを描いてみます。

今日時点の株価が仮に1,000円だったとしても、その後の将来の株価はこのように大きく変動します。

将来の値動きはわからないので、株の売買をする投資家からすると、かなりリスクがあると言えますよね。

このような時にオプション取引が活躍するのです。

例えば、1か月後に1,000円で株を売る権利を得るオプション取引をしたとしましょう。

その後で、実際の市場価格の株価が500円に下がったとしましたら、この株式を1,000円で売る権利がありますので、このオプションの権利を行使して1,000円で売った方がお得となります。

逆に市場価格の株価が1万円に上がったとしたら、1,000円で売る権利は放棄してしまって、市場価格の1万円で売った方が、儲けは大きくなりますね。

このようにオプション取引は、あくまで権利を得る取引なので、

✅株価変動に合わせて権利を行使することができるもできますし、

✅逆に権利を放棄して市場価格で取引することも選択できます。

こうすることで、株価変動に対するリスクヘッジをして、大きな損失を被ることを防ぐわけですね。

オプション取引はコールオプションとプットオプションという2つの取引内容がありますので、こちらの内容を見ていきましょう。

コールオプションとは?

まずコールオプションから説明します。

コールオプションは前もって決めた価格で、株式や通貨を買うことができる権利を得る取引です。

ここでは具体的な例を使いながら、理解を深めていきましょう。

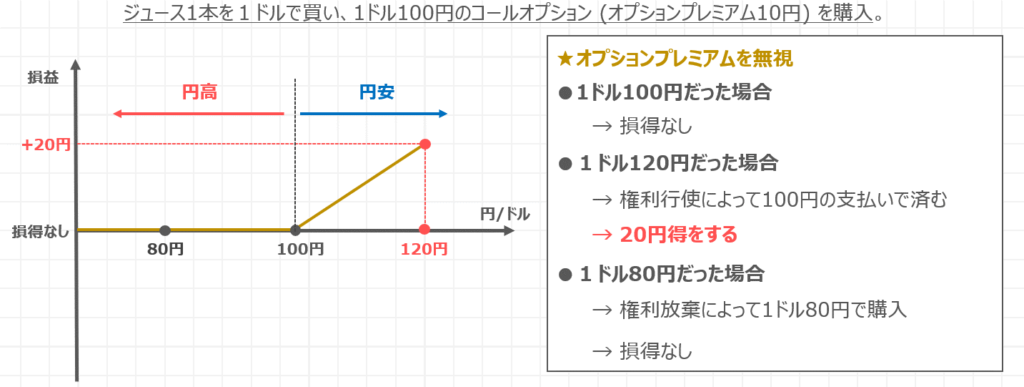

今回はジュース1本を1ドルで買って、支払いは1ヶ月後だったケースを考えてみます。

横軸に円ドル相場を、縦軸に損益を取ったグラフを使って、まずはオプション取引をしない場合の為替変動による損益を考えてみましょう。

現在の為替相場は1ドル100円です。

この為替相場が円安・円高に変化したケースを考えてみます。

もともと為替相場だと100円で買えたジュースが1ヶ月後になると120円に上がることになりますので、これは損益で言うと20円損していると言えますね。

もともとの為替相場の100円よりも安くなっているので、20円得をするということになりますね。

損益をグラフで書きますと、上図のように1ドル100円を通る一直線上の直線で描くことができます。

1ドル100円より右側は円安で、左側は円高となりますので、円安になれば損をして、円高になれば得をするという関係が見て取れますね。

このままでは円安が進むほど、この取引による損失は青天井に増えてきますので、リスク回避のためにコールオプションを買うことにしました。

コールオプションのリスク低減効果

コールオプションによって、どれだけ為替変動による損失を防ぐことができるのでしょうか?

先ほどのオプション取引をしなかった場合と比較した損益を考えていきます。

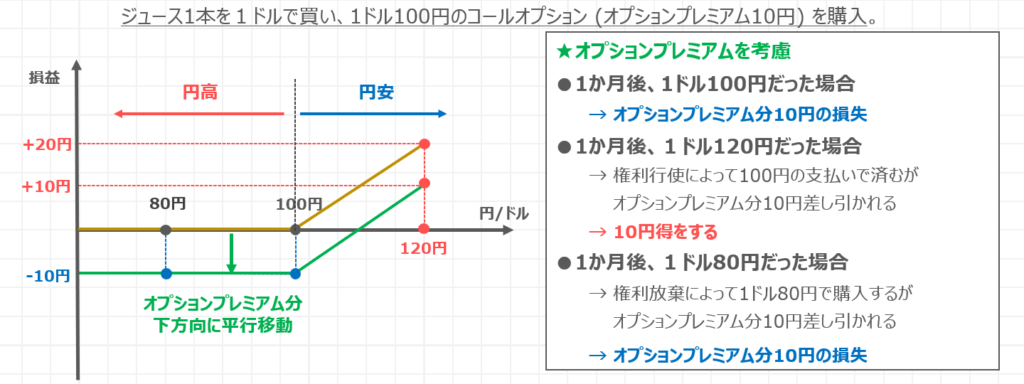

ジュース1本を1ドルで買って、1ドル100円で購入できるコールオプションを、オプションプレミアム10円で購入したとしましょう。

繰返しになりますが、オプションプレミアムは手数料のことですね。

まずは単純化するために、オプションプレミアムは無視して考えてみましょう。

この時は、もともと1ドル100円だったので、特に損も得もしてないですよね。

100円だったものが120円に値上がりしているようなものですので、ここままだと損をしてしまいますよね。

ですので、コールオプションの権利を行使することによって、100円の支払いで済ますことができます。

つまり、コールオプションを使うことによって何もしなかった時と比べると、20円得をするわけですね。

100円だったものが80円に値下がりしているようなものですので、この時は権利を放棄してしまって、市場価格の1ドル80円で購入した方が良いということになりますね。

市場価格での取引なので、コールオプションを購入しなかった場合と比べて、特に損得が発生していないということになります。

オプションプレミアムを無視したコールオプションによる損益をグラフで書きますと、このような上図の黄色線で描くことができます。

1ドル100円よりも円高になった場合は、コールオプションを購入しなかった時と比較して損益はなくて、円安になった場合は権利行使することで、コールオプションによる利益が増加していくことになります。

オプションプレミアムを考慮した場合

それではオプションプレミアムを考慮した場合を考えていきましょう。

先ほどは損得がなかったのですが、オプションプレミアムを購入した分、何もしなかった時と比べると10円の損失が発生したと考えることができます。

1ドル120円になった場合も同様です。

権利行使によって100円の支払いで済むので得をするのは変わりませんが、利益がオプションプレミアムの10円が差し引かれる形となります。

ですので、トータルでは10円得をすることになりますね。

先ほどと同様に権利行使した方が良いと言う判断になるのは変わりませんが、こちらもオプションプレミアムの10円が差し引かれる形になりますので、何もしなかった場合と比べると10円の損失が出ることになります。

したがって、オプションプレミアムを考慮した時のコールオプションによる損益グラフは、上図のように緑色のグラフで表されることになります。

つまり、オプションプレミアムの分、下方向に平行移動するわけですね。

為替変動が全くなくて1ドル100円の場合か、あるいは円高になった場合はオプションプレミアムの分だけ損をして、逆に円安になった場合は、一定の価格を超えると得をするということになります。

オプションプレミアムを支払った分、損をしているよりも見えるのですが、逆に言うと損失がオプションプレミアムの金額だけに限定されるので、企業側としては大きくリスクヘッジができたと考えることができるわけですね。

プットオプションとは?

続いてプットオプションについて考えてみましょう。

プットオプションは株式や通貨を売ることができる権利を得る取引です。

先ほどのコールオプションは買う権利、今度は売る権利ということなので、考え方が先ほどと全く逆になります。

念のため、こちらも事例を用いながら確認していきましょう。

ジュース1本を1ドルで売って、支払いが1ヶ月後であるケースを考えてみます。

現在の為替相場は1ドル100円です。

もともと100円で売れたものが120円にまで値上がりしますので、売り手にとっては20円得をするということになりますね。

逆に1ドル80円になった場合は、20円の損失となります。

この損益をグラフで描くと、上図のように右肩上がりの直線になるということがわかりますね。

先ほどとは反対に、円安だと得をして円高だと損をするという構図となります。

企業側にとっては為替リスクがあることには変わりがありませんので、リスク回避のためにプットオプションを購入したことを考えてみましょう。

プットオプションのリスク低減効果

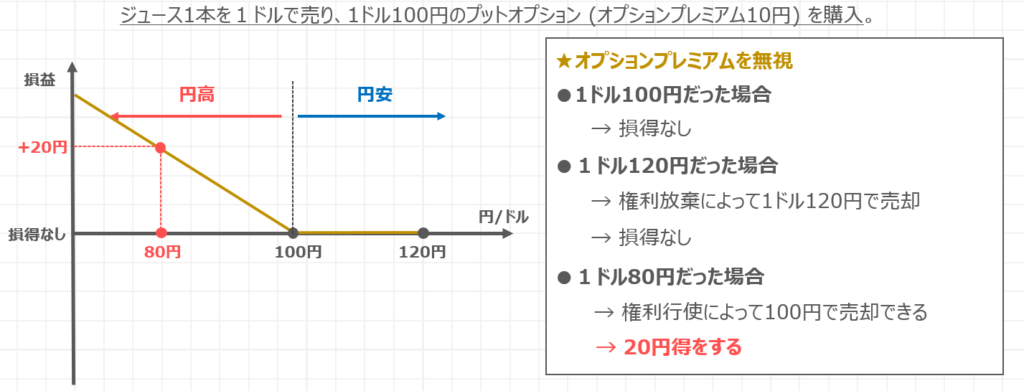

ここではジュース一本を1ドルで売って1ドル100円のプットオプションを、オプションプレミアム10円で購入したことを考えてみます。

まずは先ほど同様に、オプションプレミアムを無視したケースを考えてみましょう。

1ドル100円だった場合は何もしなかった時と比べても何も変わりませんので、特に損得はありません。

1ドル120円だった場合は、市場価格の方がプットオプションの1ドル100円よりも高いので、権利を放棄して1ドル120円で売却した方がいいですよね。

こちらも何もしなかった時と比べて、特に損得はないということがわかります。

最後に1ドル80円だった場合はどうでしょうか?

これは権利を行使して1ドル100円でジュースを売ってしまった方が良いので、権利を行使することによって、20円と得をするということがわかります。

オプションによる損益をグラフで書きますと上図のようなグラフとなりますね。

1ドル100円から円安になると損得はなくて、円高になると得をすると言うような構図となります。

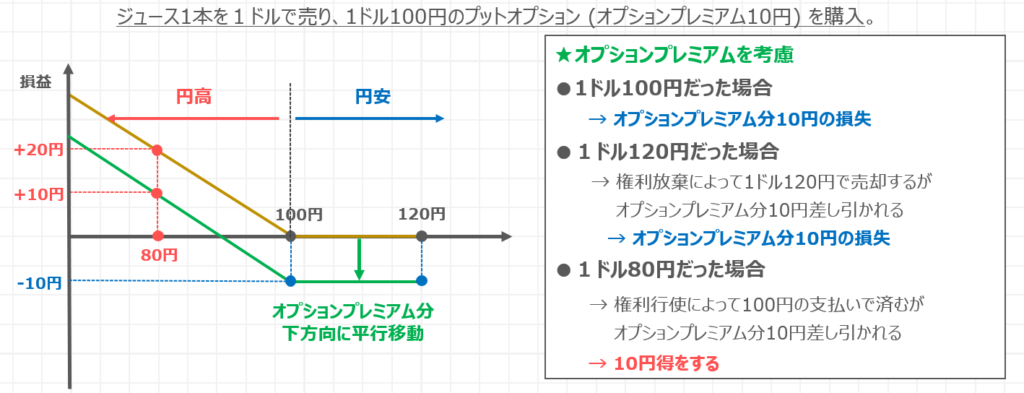

オプションプレミアムを考慮した場合

続いてオプションプレミアムを考慮した場合を考えてみるのですが、結論は先ほどと同じで、オプションプレミアム分の損失が発生することなります。

1ドル100円だった場合は、オプションプレミアムを支払った分で10円の損失となります。

1ドル120円だった場合も何もしなかった時と比べて、オプションプレミアムの10円が損失となってしまいます。

最後に1ドル80円だった場合は、権利行使によって利益を得ることができますが、オプションプレミアムが差し引かれますので、トータルでは10円の得となります。

ここまでの内容をグラフに描きますと、上図の緑色の線となります。

こちらも黄色のグラフからオプションプレミアムの分だけ、下方向に平行移動したグラフとなりますね。

為替変動が全くなくて1ドル100円の場合か、あるいは円安になった場合はオプションプレミアムの分だけ損をして、逆に円高になった場合は一定の価格を超えると得をするということになります。

コールオプション・プットオプションの覚え方

最後にコールオプションとプットオプションのグラフの形状を比べてみましょう。

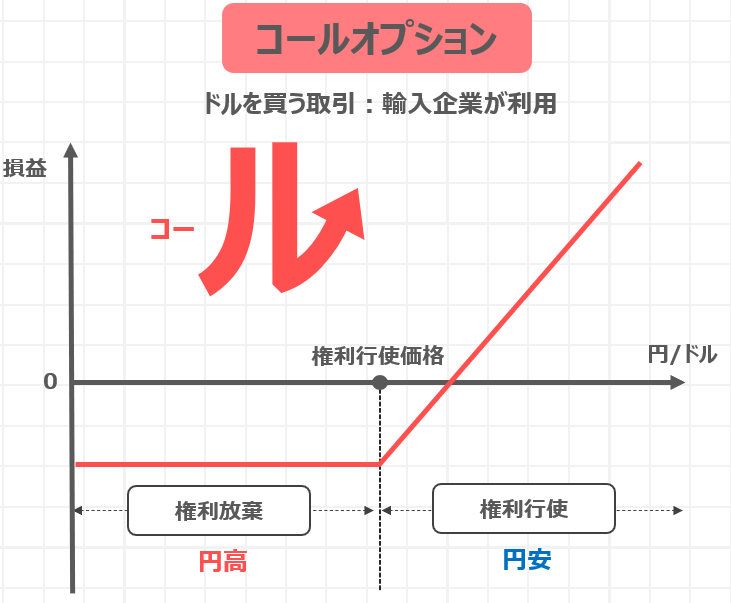

まずはコールオプションですね。

コールオプションはドルを買う取引で、これは主に輸入企業が利用する取引となります。

損益グラフは、上図のような形状を取るのでしたね。

権利行使価額を基準として、権利行使価額から円安になれば、損益が右肩上がりになって、権利を放棄した場合は、オプションプレミアム分の損失があるのでした。

権利行使価額より円高の場合は、権利を放棄した方が良くて、円安の場合は権利を行使した方が良いということになりますね。

グラフの形状の覚え方としては、コールの”ル”がこのように右上に跳ねているので、この矢印の方向と損益グラフの右肩上がりが一致していますね。

このように覚えておくと、比較的覚えやすいかと思います。

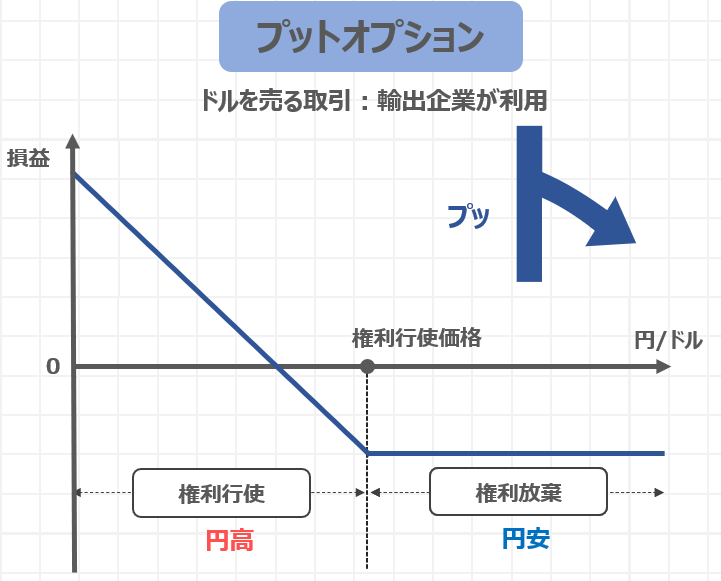

続いて、プットオプションですね。

プットオプションはドルを売る取引で、主に輸出企業が利用する取引となります。

損益グラフは、上図のような形状を取るのでしたね。

円高の状態から権利行使価額までは損益が右肩下がりになって、権利を放棄した場合は、オプションプレミアム分の損失があるのでした。

グラフの形状の覚え方としては、プットの”ト”がこのように右下に向かっていますので、この矢印の方向と損益グラフの右肩下がりが一致していますね。

コールオプションとセットでこのように覚えておけばバッチリかと思います。

プットオプションは輸出企業の覚え方

プットオプションは輸出企業が利用するという点についても覚え方をお教えします。

有名な覚え方ですが、”プッと出た”と覚えていただければと思います。

解説するのも恥ずかしいですが、”プッと”がプットオプションを、”出た”が輸出のことを示します。

プットオプションが輸出だと覚えておけば、反対にコールオプションが輸入ということはすぐ出てくると思います。

過去問を解いてみよう (平成29年度 第25問)

それではここまでの内容を、過去問を解いて復習してみましょう。

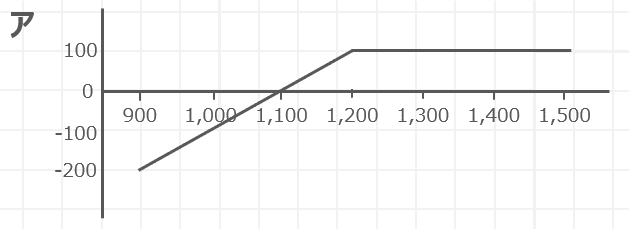

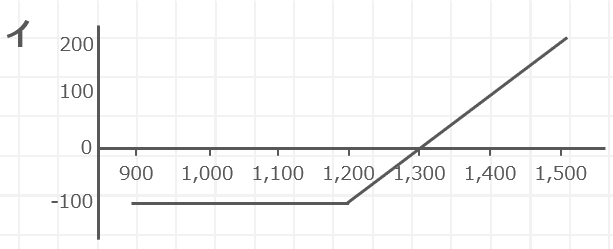

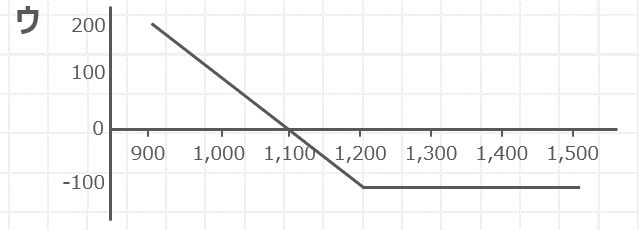

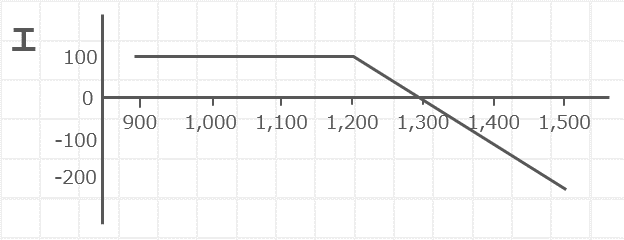

1,200円のプットオプションをプレミアム100円で購入した際の損益グラフを選ぶ問題ですね。

先ほど解説した通り、プットの”ト”が右下に伸びているので、右肩下がりのグラフを選ぶだけですね。

グラフの形状さえ覚えておけば、選択肢ウが正解だとすぐわかるかと思います。

ちなみに、選択肢イは右肩上がりですので、コールオプションとわかりますね。

この問題で絶対に選んでいけないのは、選択肢アとエです。

グラフを見ると、損失が200円発生していることがわかります。

オプション取引では、損失が最大でもオプションプレミアムに限定されるというメリットがありましたので、最大でも損失は100円までになるはずですよね。

万が一グラフの形状を忘れてしまっても、この観点から選択肢を消去できるといいですね。

まとめ

それでは最後にまとめです。

今回はコールオプションとプットオプションの損益グラフが、どのようにして作られているかを解説しました。

試験対策上は、それぞれのグラフの形状と、コールオプションは輸入企業が利用、プットオプションは輸出企業が利用すること、それから損失は最大でもプレミアムの価格に限定されるということを最低でも覚えていただければと思います。

オプション取引については、まずはここまで理解していただいてから、さらに細かい論点を勉強していくとよいでしょう。

ご要望があれば解説記事を作りますので、コメント欄で教えてください。

それでは、また次回の記事でお会いしましょう。

勉強頑張ってください!応援しています!!