はいどうも、中小企業診断士のたかぴーです。

今回はPPM分析について解説していきたいと思います。

民間企業のボストンコンサルティンググループが開発したフレームワークとなりますが、診断士試験委員が大好きな論点となります。

本試験で毎年のように出題されていますので、必ず押さえておきたい論点となりますね。

試験で問われるポイントは決まっていますので、必要な部分に絞って解説したいと思います。

↓YouTube動画でも解説中!

PPM分析の概要

今回学習するPPMとは多角化した企業において、各事業への資源配分を決定するための分析ツールです。

PPM分析では、横軸にに相対的市場シェアを、縦軸に市場成長率を取って自社が展開している各事業について評価します。

相対的市場シェアは右に行くほどシェアが低くなる点には注意してください。

相対的市場シェアが低く、市場成長率が高い右上の領域は問題児、左上が花形、左下が金のなる木、右下が負け犬と各事業を整理します。

特徴的な名前が付いているので、名称自体は覚えやすいですよね。

PPMでは、相対的市場シェアと市場成長率によって資金の流入・流出を読み取るのがポイントです。

市場成長率は資金の流出量を表していて、市場成長率が高ければ流出量が多く、市場成長率が低ければ流出量が少ないと読み取ります。

一方、相対的市場シェアは資金流入量を表しており、市場シェアが低ければ資金の流入量が少なく、高ければ流入量も多いと読み取ります。

ですので、各分類と手元に残るキャッシュの関係は以下の通りとなります。

- 問題児:キャッシュ小

資金流出量:多い 資金流入量:少ない - 花形:キャッシュ小

資金流出量:多い 資金流入量:多い - 金のなる木:キャッシュ大

資金流出量:少ない 資金流入量:多い - 負け犬:キャッシュ小

資金流出量:少ない 資金流入量:少ない

このようにPPM分析では、事業ごとのキャッシュフローの状況を分析して、今後はどの事業を伸ばし、どの事業からは撤退すべきか示唆を与えてくれるツールとなっています。

PPMの概要としては以上の通りなのですが、ここからはさらに詳しい内容を説明したいと思います。

市場成長率と資金流出の関係

まずは市場成長率が資金流出と関係があるとのことですが、なぜそう言えるのか確認していきましょう。

市場成長率と資金流出量は、PPMマトリックスの縦軸で表されているのでしたね。

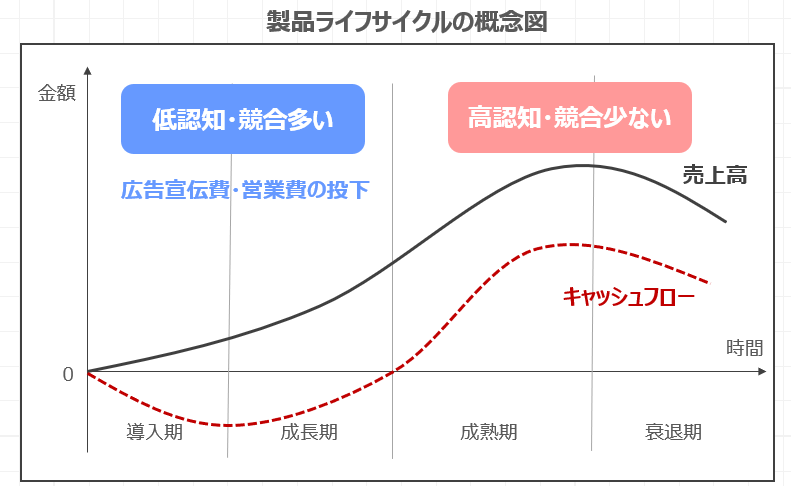

この市場成長率と資金流出量の関係は、製品ライフサイクルで説明されます。

製品ライフサイクルとは、ある製品サービスが市場に投入されると、導入期・成長期・成熟期・衰退期の4つの期間を経過するという理論です。

売上高は導入期から成熟期にかけてどんどんと拡大していきますが、成熟期をピークに、衰退期には下がっていくというイメージですね。

一方、手元に残る現金であるキャッシュフローは、上図の赤点線のように表されます。

導入期と成長期はキャッシュフローはマイナスで、成長期でようやくプラスに転じると言うイメージですね。

導入期や成長期は、その製品の認知度が低いことに加え、市場拡大により参入企業が多いという特徴があります。

そのため、広告宣伝費を投下して認知度を高めて、営業費を投下して競合に打ち勝つ必要があります。

ここに大量に資金を投入するため、キャッシュフローはマイナスになってしまうわけですね。

一方で、成長期や衰退期になると、製品の認知度は高く、競争に敗れた企業は撤退しているので、競争も比較的緩やかになります。

ですので、成長期ほど積極的な資金投入をしなくて済むわけですね。

以上から、PPMにおいて市場成長率が高い時期は、認知度を上げたり参入企業に打ち勝つために大量の資金を投下するので、市場成長率が高いと、資金流出量も多いと解釈をしているわけですね。

相対的市場シェアとは?

続いて相対的市場シェアについて確認していきましょう。

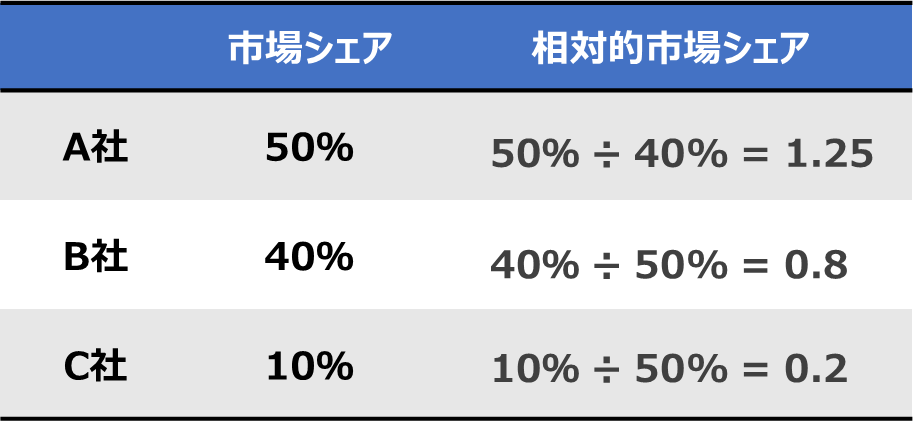

相対的市場シェアとは、自社の市場シェアを、自社を除く最大の競争相手の市場シェアで割り返して計算した値のことをいいます。

この相対的市場シェアが1よりも大きければ、花形・金のなる木に分類され、1より小さければ問題児・負けに犬に分類されます。

実際に計算方法について確認をしていきましょう。

例えば、ある市場において、A・B・C社の市場シェアがそれぞれ、50%・40%・10%だったします。

そうすると、相対的市場シェアは以下のように計算ができます。

- A社:A社50% ÷ B社40% = 1.25

- B社:B社40% ÷ A社50% = 0.8

- C社:C社10% ÷ A社50% = 0.2

この通り、実際に計算してみるとA社だけが相対的市場シェアが1を超え、それ以外は1未満となってしまいます。

ですので、この相対的市場シェアという考え方は、市場シェア1位だけが花形・金のなる木に分類できるという計算方法となっています。

実際に計算してみると、市場シェア1位以外は許さないという、なかなかスパルタな理論であるということがわかるかと思います。

各分類に求められる方向性

それではPPMの4つの分類について、それぞれに求められる方向性を確認していきたいと思います。

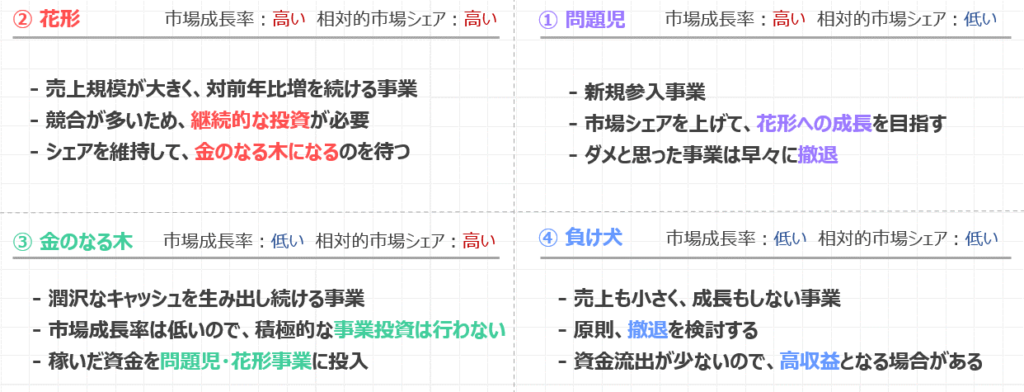

問題児の方向性

問題児は、新規事業であることが多いです。

市場が成長しているので新規参入したのですが、参入したばかりなので、まだ市場シェアは低いようなイメージですね。

問題児に求められる方向性としては、市場シェアを上げて花形への成長を目指すということになります。

一方で、これ以上シェアが伸びないと判断した事業に関しては、早々に撤退して無駄な資金をつぎ込まないのも重要な意思決定となりますね。

花形の方向性

花形は売上規模が大きく、対前年比もどんどん増加しているような事業です。

まさにその会社の花形事業といったイメージですね。

このような事業は市場成長率が高く、競合が多いために継続的な投資が必要となります。

しっかりと自社の市場シェアを維持して、市場の成長が落ち着いて金のなる木になることを待つというのが求められます。

金のなる木の方向性

金のなる木は潤沢なキャッシュを生み出し続ける事業となります。

市場成長率は低いので、今の市場シェアを維持するために必要な最低限の投資だけを行います。

この金のなる木で稼いだ資金を問題児や花形事業に投入することで、次の金のなる木を築いていくのが重要となりますね。

負け犬の方向性

負け犬は売上も小さく、成長もしない事業なので、原則、撤退を検討するということになります。

一方で、資金流出が少ないので、高収益となる場合もあり得ます。

こういった観点も含めて事業評価をして、会社への貢献利益が少ないと判断すれば撤退するわけですね。

PPMは一度この分類と内容を理解してしまえば、非常に使い勝手のよい分析ツールとなりますね。

この分かりやすさから、ツールを開発した当時のボストンコンサルティングは、PPMによるコンサルでかなり儲けることができたと聞いています。

PPMの問題点

PPMにも問題点があると指摘されています。

- 経営資源をキャッシュフローでしか評価していない

- 各事業部間の相乗効果を考慮していない

- 新しい事業分野への展開に対する手掛かりにはならない

1つ目はヒト・モノ・カネ・情報で構成される経営資源を、キャッシュフローの面でしか評価していないという点です。

これと関連して、各事業部間の相乗効果を考慮していないことも問題点として指摘されています。

PPMで負け犬に分類されたとしても、その企業全体の支える技術を獲得できる事業なのであれば、撤退はあり得ないとなりますが、PPMで機械的に処理してしまうと、撤退するべきという誤った結論を導いてしまうわけですね。

また、現在展開している事業ポートフォリオを整理することはできますが、新しい事業分野への展開に対する手がかりはPPM分析では得られないということになります。

この点を認識しておくことも重要であると言えるでしょう。

PPM分析はこのような問題点を抱えていますが、分析フレームワークに落とし込むことで、

今後はどの事業を成長させるべきで、撤退すべき事業はないか、ということがわかりやすく整理できるので、一定の有用性はある分析ツールと言えるかと思います。

ちなみに、これまで分析対象は1つの事業であるとして説明してきましたが、PPMの分析対象とするのはSBUとされています。

SBUとは、戦略事業単位のことで、各事業をひとつずつ分析対象にするのではなく、複数の事業部を1つのSBUと捉えて分析をすることもあるようです。

たまに試験でこの用語が出てくることがあるので、念のため用語解説をしておきました。

過去問を解いてみよう (平成26年度 第6問)

それではここまでの内容を、過去問を解いて復習してみましょう。

プロダクト・ポートフォリオ・マネジメント(PPM)の考え方に関する記述として、最も適切なものはどれか。

ア 事業単位は他の事業単位と製品や市場について相互に関連した統合的戦略をもち、計画の範囲内で自由に対処する。

イ 資金の流出は市場での競争上の地位で決まると考える。

ウ 資金の流出量を削減して優位性を確保できる「問題児」の選択が重要である。

エ 自社の相対的な市場シェアと自社事業の成長率を基準として事業を分類する。

オ 全社的な資源配分のための論理のひとつとしての位置付けが重要であり、ドメインの定義と併せることで現実的な資源配分の指針となる。

プロダクトポートフォリオの考え方に関する記述として適切なものを選ぶ問題ですね。

選択肢を一つ一つ見ていきましょう。

✅選択肢ア

先ほどPPMの問題点で指摘した通り、PPM分析では相互の関連性については考慮しない問題点がありましたので、選択肢アは誤りと言えますね。

✅選択肢イ

競争上の地位とは、相対的市場シェアのことを指しています。

相対的市場シェアで決まるのは資金の流入量でしたので、資金の流出量が決まるとする選択肢イも誤りとなります。

✅選択肢ウ

資金の流出量を削減して優位性を発揮できる「問題児」の選択が重要であるとあります。

問題児の選択が重要である事は間違いないのですが、市場シェアを高めることが優位性の確保には重要でしたので、選択肢もウも誤りとなります。

✅選択肢エ

PPMでは横軸に相対的市場シェアをとり、縦軸には自社の自社事業の成長率ではなく、市場成長率を取りますので、選択肢エも誤りとなります。

縦軸と横軸の説明が間違っているという選択肢は、過去何回も出題実績がありますので、引っかからないよう注意してくださいね。

✅選択肢オ

少し難しく書かれていますが、PPMは全社的な資源配分を決めるためのツールであって、展開している事業が全社ドメインと合致しているかどうかをを合わせて検討することは重要と考えられますので、特に間違った事は言っていませんね。

というわけで、選択肢オがこの問題の正解となります。

この問題はPPMの中でも、基礎的な問題でした。PPMは毎年のように出題されている論点となります。

中には、初見で正解するのが難しい問題もありますので、ぜひ他の過去問にもチャレンジしてみてくださいね。

まとめ

それでは最後にまとめです。

今回学習したPPMは、多角化企業において、各事業への資源配分を決定するための分析ツールなのでした。

その具体的な内容は、横軸に相対的市場シェアを、縦軸に市場成長率を取って、自社で展開している事業を整理していきます。

相対的市場シェアによって資金流入量、市場成長率によって資金の流出量を読み取ります。

このように考えると、手元にキャッシュが残る事業は金のなる木だけとなりますので、ここで得られたお金を、次の成長の源泉となる問題児や花形事業へ投資していくことが重要となります。

負け犬に分類された事業は、高収益事業である場合もありますが、そうでなければ撤退を検討すると言うことになります。

ここまでがPPMの基本的な考え方ではありますが、PPMには各事業部間の相乗効果が考慮されていないという問題点がありましたので、現実的にはキャッシュフローだけではなく、カネ以外の経営資源も考慮の上、事業展開を考えていく必要があります。

この問題点についても試験で問われやすいところですので、しっかりと記憶に留めておきましょう。

というわけで、今回はPPMについて解説してみました。

ボストンコンサルティンググループがこの分析ツールを考案した当時のアメリカでは、多くの大企業でコングロマリット型の無関連多角化が進んでいた時期のようです。

そこでボストンコンサルは、PPMによって事業整理を提案したわけですね。

先に説明した通り、問題点も指摘されているフレームワークですし、無関連多角化を進めている企業も少ない状況ですので、実際のコンサルティングの現場で、この分析ツールを使う機会は少なくなってきているようですね。

とはいえ、診断士試験では未だに頻出論点のひとつとなっていますので、しっかりと内容を押さえて、試験本番で得点をもぎ取れるようにしておきましょう。

それでは今回の解説記事はここまでとしたいと思います。

ここまでご覧いただき、ありがとうございました。

それではまた次回の解説記事でお会いしましょう。勉強頑張ってください!応援しています。さようなら!!